ふるさと納税とは、生まれ育った故郷や応援したい自治体に寄付することで、税金の控除が受けられる制度です。

ふるさと納税の一番の魅力はおトクな返礼品です。多くの自治体でおいしい食べ物や、地域特産品が返礼品としてもらえます。

返礼品だけでなく、節税効果や地域貢献といったメリットがあるため、ふるさと納税の利用者は年々増加しています。

しかし、ふるさと納税には控除上限額があったり、控除を受けるためには確定申告したりと気を付けるポイントがあります。

本記事を読むと、ふるさと納税の基礎知識や始め方から注意点がわかり、今日からふるさと納税を利用できるでしょう。

仕組みを知れば怖くない! ふるさと納税の全体像を解説

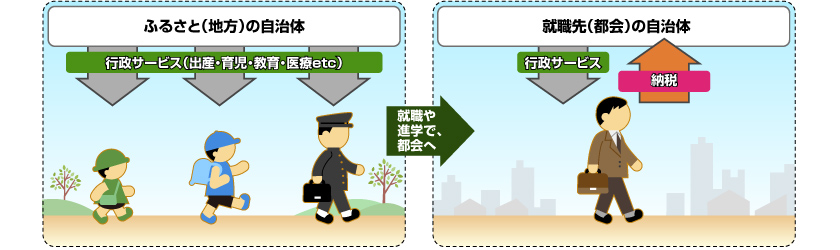

ふるさと納税は日本の寄付金控除が元になり、人口が少ない地域で税収が減少しているのを解決するために作られた制度です。

あなたが寄付したお金は、あなた自身で使用方法を選択でき、教育や産業復興、まちづくり、災害復興など、さまざまな用途に活用できます。

ふるさと納税は生まれ育った故郷だけでなく、好きな自治体(県・市・町・村)どこでも寄付できます。

ふるさと納税の特徴は、寄付金額が所得税と住民税から控除されることです。

しかし、自己負担額2,000円を超える部分が控除されるのと、年収や家族構成に応じて控除上限額が異なることに気を付けないといけません。

ふるさと納税を行うときに、以下の3点を理解しておきましょう。

- 控除上限額の計算方法

- 寄付金控除と税額控除の違い

- ワンストップ特例制度について

控除上限額の計算方法

ふるさと納税には、年収や家族構成によって控除上限額が異なります。

例えば、3人家族で夫(会社員)の年収が400万円、妻は専業主婦、子供は高校生の場合だと、全額控除される寄付金額は25,000円です。

| ふるさと納税を行う本人の給与収入 | 独身または共働き | 夫婦 | 共働き+子1人(高校) | 夫婦+子1人(高校) |

|---|---|---|---|---|

| 300万円 | 28,000円 | 19,000円 | 19,000円 | 11,000円 |

| 400万円 | 42,000円 | 33,000円 | 33,000円 | 25,000円 |

| 500万円 | 61,000円 | 49,000円 | 49,000円 | 40,000円 |

| 600万円 | 77,000円 | 69,000円 | 69,000円 | 60,000円 |

住宅ローン控除や医療費控除のほか、他の控除を受けた場合、全額控除されるふるさと納税額が変化します。

控除上限額の目安は総務省ポータルサイトで掲載している「2,000円を除く全額が控除できる寄付金額の一覧(目安)」をご覧ください。

具体的な金額が知りたい場合、ふるさと納税シミュレーターの利用がオススメです。

わたしがいつも利用している「ふるさとチョイスの控除上限額シミュレーション」を掲載しておきますので、活用してみてください。

寄付金控除と税額控除の違い

ふるさと納税で寄付金控除を行う場合、所得税は所得控除(寄付金控除)、住民税は税額控除の違いがあります。

控除の計算方法が異なります。

- 所得税からの控除=(ふるさと納税額ー2,000円)×「所得税の税率」

- 住民税からの控除(基本分)=(ふるさと納税額ー2,000円)×10%

税金は難しいため、ここではふるさと納税を行うと、支払う税金が少なくなると理解しておきましょう。

ワンストップ特例制度について

ふるさと納税で寄付金控除を受けるには、確定申告をしないといけません。

確定申告とは、1年間の所得に対する納税額を計算して申告し、納税する一連の手続きを指します。毎年2月16日~3月15日までに前年分の確定申告を行う必要があります。

確定申告を行うのは大変で、記入を間違えると控除を受けられない可能性があります。

ふるさと納税で確定申告をしなくても控除を受けられる制度があり、それがワンストップ特例制度です。

ワンストップ特例制度とは、寄付した自治体に「ワンストップ特例制度の申請用紙」と「本人確認のための書類」の2つを送付するだけでふるさと納税控除を受けられる制度です。

ワンストップ特例制度を利用するには以下の条件があります。

- ふるさと納税以外の確定申告が必要ない給与所得者(会社員)

- 医療費控除や初年度の住宅ローン控除を受ける必要がない

- 1年間(1月~12月)のふるさと納税の寄付先が5自治体以内

条件に当てはめるなら、ワンストップ特例制度を利用したほうが楽です。雑務を少しでも減らして時間を有意義に使いましょう。

ふるさと納税で得られるメリット

ふるさと納税で得られるメリットは5つあります。

- 節税効果で税金が安くなる

- おトクな返礼品がもらえる

- 地域貢献になる

- 税金の仕組みに興味をもつ

- 地域を知る機会になる

節税効果で税金が安くなる

ふるさと納税で自治体に寄付をして、確定申告またはワンストップ特例制度を利用すると、所得税と住民税が控除されます。

事前にお金を支払っているため節税ではありませんが、ふるさと納税を行うと自治体から返礼品が貰えます。

寄付した金額の3割に相当する返礼品が貰えるため、実質的に節税効果があると言えるでしょう。

何もしないと税金を支払うだけですが、ふるさと納税を行うだけで税金を支払いつつ、返礼品が貰えおトクです。

おトクな返礼品がもらえる

ふるさと納税の返礼品には、自治体によってさまざまなものが用意されています。肉や魚、米、果物などの食品からトイレットペーパーや洗剤などの日用品などがあり、自由に選択可能です。

日常的に使用するものを返礼品で賄うことで、毎月の支出を減らせ、節約につながります。

地域貢献になる

ふるさと納税は生まれ育った故郷だけでなく、興味がある自治体にも寄付できます。

返礼品目的で寄付することもでき、魅力的な返礼品を用意している自治体に税金が集まります。

ふるさと納税を行うことで人口が少ない自治体の税収が上がり、地域インフラや教育、まちづくりなど地域貢献につながるでしょう。

税金の仕組みに興味をもつ

ふるさと納税を行うことで、支払う税金が減少します。

日本の会社員は年末調整を行い、会社が所得税や住民税の計算を行うため、税金に関しての知識が不足しています。

ふるさと納税の知識が身につくと、税金について理解が深まり、ふるさと納税以外の節税にも興味が出てくるはずです。

税金に詳しくなると、節税意識が高まり、支出を減らせるでしょう。

地域を知る機会になる

ふるさと納税はさまざま自治体に寄付ができます。今まで知らなかった地域を知るきっかけとなり、旅行に行く機会も増える可能性があります。

日本で生まれ育ったので、多くの地域に足を運び、その地域の特色を感じてみてはどうでしょうか。

ふるさと納税の注意点

おトクな制度であるふるさと納税ですが、注意点がいくつかあります。

損をしたり、手間が増えたりしますので、それぞれを理解しておきましょう。

- 控除上限額を超えてしまうと損する可能性がある

- ワンストップ特例制度の申請は寄付した翌年1月10日必着

- 詐欺サイトに注意する

- 返礼品が届かない場合の対処法

控除上限額を超えてしまうと損する可能性がある

ふるさと納税の控除上限額を超えてしまうと、超えてしまった部分は自己負担となります。

例えば、上限額40,000万円の人がふるさと納税で50,000万円寄付した場合、自己負担額は10,000円です。

上限額以内であれば2,000円の自己負担なので、8,000円分損をしていることになります。

控除上限額を意識しながら、ふるさと納税を活用していきましょう。

ワンストップ特例制度の申請は寄付した翌年1月10日必着

ふるさと納税でワンストップ特例制度を利用するには、寄付した翌年1月10日までに寄付した自治体に申請書を送付しなければいけません。

もし間に合わない場合、自身で確定申告を行う必要があります。

詐欺サイトに注意する

ふるさと納税サイトには詐欺サイトが存在します。

詐欺サイトでふるさと納税を行うと、寄付金をだまし取られるだけでなく、個人情報やクレジットカード情報の漏洩につながり、大変危険です。

詐欺サイトを見破るために、以下の箇所を確認してください。

- 自治体の住所や連絡先、メールアドレスなどの記載がない

- 会社の住所、電話番号またはメールアドレスの記載がない

- 支払方法が口座振込の場合、口座名義人と販売事業者名が異なる

- 寄付金額の割引や値引きすることを宣伝文句にしている

※ふるさと納税では値引きや割引を行うことはありません。

はじめてふるさと納税を行う人は、上記の注意点を確認して、問題なければ寄付を行いましょう。安全なサイトをブックマークしておくことで、次回からは確認作業を省略できます。

返礼品が届かない場合の対処法

返礼品が届かない場合、寄付した自治体に連絡する必要があります。返礼品の管理は自治体が管理しています。

ふるさと納税はふるさと納税サイトを経由して行うことが多いですが、ふるさと納税サイトでは返礼品の管理を行っておりません。

自身で自治体に連絡を行い回答がない場合、ふるさと納税サイトが代理で自治体に連絡をしてくれます。

これだけでOK!ふるさと納税は簡単に始められる

ふるさと納税を行う流れを解説していきます。

確定申告を行う場合とワンストップ特例制度を利用する場合で少し異なるので、注意してください。

- ふるさと納税サイトを選ぶ

- 控除上限額を調べる

- 寄付する自治体(欲しい返礼品)を選ぶ

- 確定申告を行う

※確定申告は寄付した翌年2月16日~3月15日までに行う

よくある質問と回答(Q&A)

- ふるさと納税はいくら寄付すればいいの?

-

控除上限額を調べ、調べた金額以内まで寄付しましょう。控除上限額は年収や家族構成、他の控除の有無によって異なるため、ふるさと納税シミュレーターの利用がオススメです。

上限額以上の寄付をした場合、自己負担が増えて損をします。

- 確定申告はどうやればいい?

-

確定申告を行うには、税務署で申請書を提出するか、e-Tax(電子申告)の2通りがあります。

確定申告時期は税務署が非常に混むので、e-Taxを利用するのをオススメします。

e-Taxの利用方法は国税庁が動画を提供しているので、ご覧ください。

- 返礼品はいつ届く?

-

返礼品の届く時期は、自治体や返礼品によって異なります。

一般的に寄付した日から2週間〜半年程度で送られてきます。

お米や野菜、果物などの季節性は、産地で収穫後に発送されることが多いです。

通常の宅配便とは異なり、ふるさと納税の返礼品は届く日を指定することは基本的にできません。

【まとめ】今すぐふるさと納税を始めよう!

ふるさと納税は生まれ育った故郷だけでなく、興味のある自治体に寄付を行い、返礼品を貰いながら節税できます。

節税だけでなく、地域の発展にも貢献できるので魅力的な制度です。

ふるさと納税を行う前に、必ず控除上限額を確認しましょう。控除上限額以上の寄付は自己負担額が増えるので、損をしてしまいます。

本記事を読んで頂いた人は、ふるさと納税の基本を身に付けているので、今すぐふるさと納税を始めてみましょう。

コメント